Gestion de votre compte, emprunt, épargne, assurance, retraite... Banque Populaire vous aide à mener à bien tous vos projets.

La retraite est une étape clé de votre vie d’actif : l’occasion de réaliser des rêves de voyage, de vous découvrir de nouvelles passions ou simplement de prendre du temps pour vous et votre famille. Pourtant, nombreux sont ceux qui repoussent le moment de se pencher sur le sujet. Parce que bien préparer sa retraite c’est avant tout faire preuve d’anticipation, Banque Populaire met à votre disposition un simulateur retraite pour estimer les droits auxquels vous pourrez prétendre pour cette nouvelle vie qui vous attend.

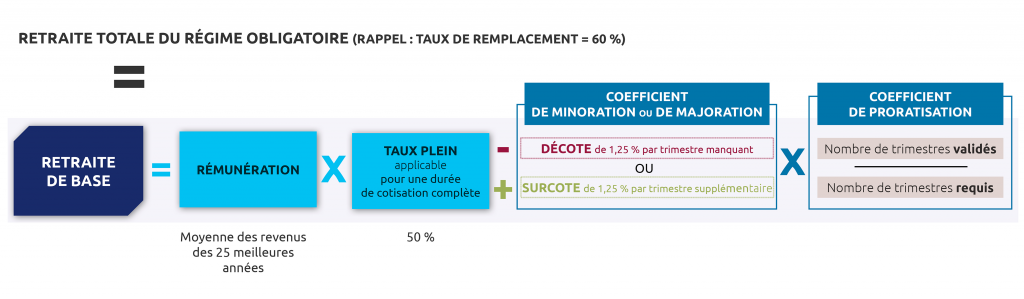

Pour les personnes n’ayant pas atteint le nombre de trimestres nécessaire à l’obtention du taux plein, une décote de 1,25 % par trimestre manquant est appliquée. Dans le cas de trimestres travaillés au-delà du nombre requis, c’est une surcote de 1,25 % par trimestre supplémentaire qui sera appliquée. Ce sont les cœfficients de minoration ou de majoration.

Enfin, si le nombre de trimestres validés n’est pas égal à celui qui est requis (qu’il soit supérieur ou inférieur), le calcul du montant de la retraite en tiendra compte. On multipliera ainsi le montant obtenu suite à la décote ou à la surcote par le cœfficient de proratisation (nombre de trimestres validés divisé par le nombre de trimestres requis).

Certaines règles de calcul de la retraite peuvent varier en fonction du régime de retraite attaché à chaque statut.

Il convient donc, pour calculer le montant de votre retraite, de bien tenir compte des spécificités de votre statut et des caisses de retraite auxquelles vous êtes rattaché.

Sont présentés ci-dessous le calcul du montant de la retraite d’un salarié du privé et d’un agent de la fonction publique*

| Salarié du secteur privé* | Salarié de la fonction publique* |

|---|---|

| Le montant global de l’abondement versé est : Retraite calculée sur les 25 meilleures années | Le montant global de l’abondement perçu est : Retraite calculée sur les 6 derniers mois de salaire |

Règles des régimes obligatoires de retraite

Le système français repose sur le principe de répartition : les actifs (salariés, TNS) ayant un emploi versent des cotisations à des caisses de retraite qui utilisent ces ressources pour financer les pensions des retraités.

Il existe plusieurs caisses de retraite différentes qui vont collecter les cotisations des actifs en fonction de leur statut :

- Salariés du secteur privé : Les salariés du secteur privé (environ 70% des actifs) cotisent obligatoirement auprès de la Caisse Nationale d’Assurance Vieillesse (CNAV) qui verse les pensions des retraités du secteur privé. Ils ont parallèlement l’obligation de cotiser auprès d’organismes de retraite complémentaire (Arrco, Agirc).

- Indépendants et salariés du secteur public : Les indépendants et salariés du secteur public ont des caisses de retraite qui leur sont dédiées. Si certaines règles diffèrent, le principe de répartition reste fondamentalement le même.

Grâce à notre simulateur, réalisez une estimation en ligne de votre future retraite

Découvrez un outil simple, rapide et gratuit pour anticiper votre avenir. En quelques clics, notre simulateur retraite vous aide à estimer le montant de votre future retraite en fonction de votre situation actuelle. Prenez le contrôle de votre projet de vie et préparez-vous sereinement pour les années à venir.

Comment racheter des trimestres de retraite ?

Vous avez atteint l’âge légal de départ à la retraite mais vous n’avez pas cotisé suffisamment pour atteindre le nombre de trimestre requis ? Vous pouvez racheter jusqu’à 12 trimestres de cotisation correspondant à des années peu ou pas cotisées.

Le coût du rachat dépend de l’âge auquel vous le demandez, de vos revenus et de l’option de rachat. Déductible de votre revenu imposable, le rachat de trimestre est d’autant plus rentable lorsque vous êtes fortement imposé.

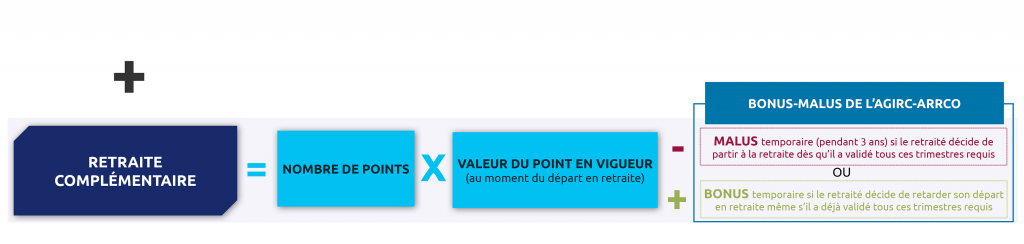

Comment calculer la retraite complémentaire des salariés du privé ?

Le régime complémentaire de la retraite est un régime en points. Les régimes de retraite complémentaires fonctionnent sur la base du calcul suivant :

L’assuré acquiert des points de retraite complémentaire par le biais des cotisations vieillesses prélevées sur son revenu.

Le taux de pension dépend du nombre de trimestres acquis par l’assuré. C’est sur le taux que s’applique une éventuelle décote pour les carrières incomplètes. Dans la plupart des régimes complémentaires, lorsque la carrière de l’assuré est complète, le taux est dit « plein » ce qui représente généralement 100 %.

Pour vous assurer une retraite sereine, et vous permettre de bien préparer votre retraite, votre conseiller Banque Populaire peut vous proposer un entretien dédié à votre retraite et des solutions adaptées à vos attentes.

Le Plan Epargne Retraite (PER), une solution pour bien préparer sa retraite

Le Plan Épargne Retraite (PER) est une solution d’épargne spécialement conçue pour préparer votre retraite de manière efficace et personnalisée, vous permettant de constituer un capital ou une rente pour compléter vos revenus à l’arrêt de votre activité professionnelle. Accessible à tous, que vous soyez salarié, indépendant ou dirigeant d’entreprise, le PER offre une grande souplesse d’utilisation.

L’un de ses principaux atouts réside dans les avantages fiscaux qu’il propose. Les sommes versées sur un PER peuvent, sous certaines conditions, être déductibles de votre revenu imposable, ce qui permet d’alléger votre fiscalité tout en investissant pour l’avenir.

Le PER est également flexible : il permet de débloquer vos fonds dans certaines situations exceptionnelles, comme l’achat de votre résidence principale ou un accident de la vie.

Avec un PER, vous préparez votre retraite tout en adaptant votre épargne à vos objectifs et à votre situation.

Communication à caractère publicitaire et sans valeur contractuelle

© Crédits photos : Getty Images - Droits Réservés