Gestion de votre compte, emprunt, épargne, assurance, retraite... Banque Populaire vous aide à mener à bien tous vos projets.

Investir sur des supports financiers comporte un risque de perte en capital.

L’épargne salariale Fructi épargne +, en bref

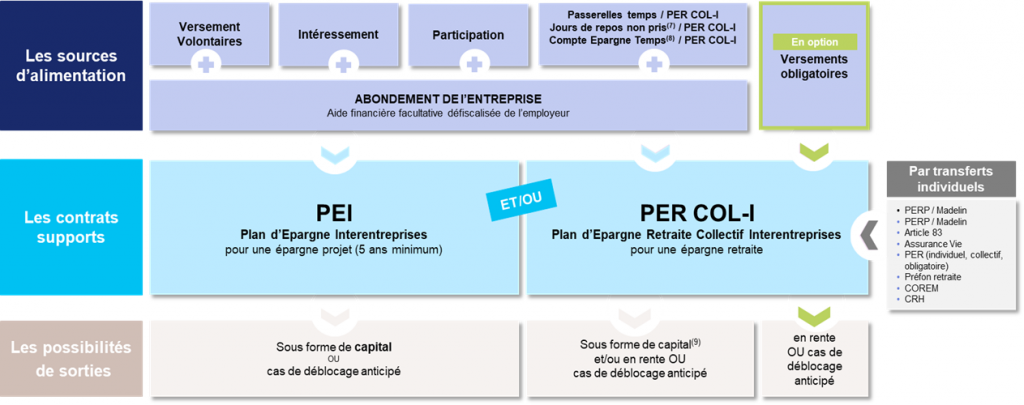

Fructi Épargne + est un dispositif qui permet au dirigeant(3) et à ses salariés de se constituer une épargne pour des projets à moyen terme (5 ans) ou pour une épargne en vue de la retraite.

Les sommes détenues sont bloquées pendant 5 ans minimum dans le cadre du PEI et jusqu’à la date de liquidation de votre pension de retraite ou jusqu’à l’âge légal de départ à la retraite dans le cadre du PERCOL-I. De nombreux cas de déblocage anticipé sont possibles pour les grands moments ou les aléas de la vie.

-

Un plan d’épargne interentreprises

(PEI)

pour une épargne à 5 ans.

-

Un plan d’épargne retraite collectif interentreprises

(PERCOL-I)

pour une épargne en vue de la retraite.

-

Des versements obligatoires de l’entreprise

(Option catégorielle)

et du salarié si et seulement si le contrat le prévoit, pour une épargne retraite supplémentaire.

À qui se destine Fructi Épargne + ?

- À vous, en tant que dirigeant non-salarié(3) : si vous employez au moins 1 et moins de 250 salariés, en plus de vous-même.

- À votre conjoint : s’il a le statut de conjoint collaborateur ou conjoint associé – marié ou pacsé.

- À vos salariés, en CDI, CDD ou apprentissage (sous réserve d’une condition d’ancienneté de 3 mois dans l’entreprise).

Comment mettre en place le dispositif d’épargne salariale ?

Le PEI et le PERCOL-I peuvent être mis en place par tout dirigeant ayant au moins un salarié.

La mise en place se fait :

- par accord collectif de travail ;

- Par accord entre l’employeur et les représentants d’organisations syndicales représentatives ;

- par ratification à la majorité des 2/3 du personnel.

L’épargne salariale Fructi Épargne +, caractéristiques détaillées

Alimentation du PEI et du PER COL-I

Zoom sur l’option catégorielle du PERCOL-I

Vous pouvez mettre en place l’option catégorielle au sein de votre PERCOL-I afin de vous constituer, ainsi qu’aux salariés concernés, une épargne supplémentaire pour la retraite, grâce à des versements obligatoires de l’entreprise, ainsi que du salarié si le contrat le prévoit.

Ce dispositif vous est ouvert à vous en tant que dirigeant, ainsi qu’à une ou plusieurs catégories de salariés : ensemble du personnel, cadres, non cadres.

-

Exonération de charges patronales

Les versements obligatoires sont exonérés de charges patronales dans la limite de 5 % du PASS, ou 5 % de la rémunération brute des salariés concernés, dans la limite de 5 PASS.

-

Soumission au forfait social

Les versements obligatoires sont soumis au forfait social réduit de 16 % car le PERCOL-I prévoit une gestion pilotée par défaut investie au moins à hauteur de 10 % en titres éligibles au PEA-PERCOL-I.

-

Exonération d’impôt sur le revenu

Les versements obligatoires (part patronale et part salariale) sont exonérées d’impôt sur le revenu dans la limite de 8% de la rémunération annuelle brute du salarié dans la limite de 8 PASS.

Abondement de l’entreprise

Choisissez librement les modalités de l’abondement :

- Un taux : de 0 à 300 % pour rendre le dispositif attractif auprès des épargnants.

- Un plafond : en euros pour maîtriser l’enveloppe budgétaire maximale.

En tant qu’employeur, vous pouvez modifier ou supprimer cette aide mais cette action doit faire l’objet d’une communication aux salariés.

L’abondement versé ne doit pas dépasser 3 fois les versements annuels de l’épargnant, ni excéder 8 % du PASS(10) soit 3 709,44 euros pour le PEI et 16 % du PASS soit 7418,88 euros pour le PERCOL-I Plan d’Epargne Retraite Collectif Interentreprises) en 2024. (10) Plafond Annuel de la Sécurité Sociale, soit 46 368 € pour 2024.

Sont concernés par l’abondement : les versements volontaires, l’intéressement, la participation, les passerelles temps PERCOL-I.

A noter : les versements obligatoires ne peuvent pas être abondés.

Traitement fiscal et social

| Pour vous, à titre professionnel | Pour vous, à titre personnel et pour vos salariés |

|---|---|

| Le montant global de l’abondement versé est : • exonéré de charges patronales(11) ; • déductible du bénéfice imposable (sous réserve des conditions sociales et fiscales en vigueur et dans la limite des plafonds de versement)(12). | Le montant global de l’abondement perçu est : • exonéré de charges salariales (hors CSG/CRDS) ; • exonéré d’impôt sur le revenu. À la sortie, les plus-values réalisées sont exonérées d’impôt sur le revenu(13). |

Bon à savoir : Les références à un classement, un prix ou à une notation ne préjugent pas des résultats futurs des fonds. L’attribution d’une notation, d’un prix ou d’un classement constitue une appréciation/opinion de l’auteur duquel il/elle émane et peut être différente d’un auteur à l’autre.

Communication à caractère publicitaire et sans valeur contractuelle

(*) selon les dispositions fiscales en vigueur

(1) Sauf option contraire. Déductible dans la limite de 10% des revenus professionnels imposables plafonnés à 8 PASS (+15% de la fraction du revenu comprise entre 1 et 8 PASS pour les TNS) ou de 10% du PASS. Le contribuable dispose de la possibilité de renoncer à la déduction de ses versements.

(2) Source AFG 31/12/2020

(3) Les dispositifs d’épargne salariale profitent également aux chefs d’entreprise et dirigeants non-salariés (président, directeur général, gérant et membre du directoire) employant au moins 1 et moins de 250 salariés (en plus d’eux-mêmes).

(4) Les sommes débloquées sont exonérées d’impôt sur le revenu, à l’exception de celles provenant de versements volontaires déduits de l’IR à l’entrée du plan et débloquées pour acquisition de la résidence principale, qui sont imposées au barème de l’IR.

(5) Cette modalité de sortie n’est pas autorisée pour l’épargne issue des versements obligatoires.

(6) Possibilité de choisir entre un capital libéré en une seule fois ou de manière fractionnée ou une rente viagère sauf lorsqu’il aura opté expressément et irrévocablement pour la liquidation de tout ou partie de ses droits en rente viagère à compter de l’ouverture du plan.

(7) Dans la limite de 10 jours. Uniquement dans le PER COL-I et en l’absence de Compte Épargne-Temps (CET) dans l’entreprise.

(8) Exonération fiscales et sociales dans la limite de 10 jours par an, uniquement dans le PER COL-I.

(9) Cette modalité de sortie n’est pas autorisée pour l’épargne issue des versements obligatoires.

(11) Le forfait social est supprimé sur les sommes versées après le 1er janvier 2019 au titre de la participation, de l’intéressement et de l’abondement pour les entreprises de 50 salariés. Il est également supprimé sur l’intéressement pour les entreprises de moins de 250 salariés. En dehors de ces cas, le forfait social est de 20 %. Il peut être réduit à 16 % sur l’intéressement, la participation et l’abondement versés dans le PER COL-I sous réserve que le règlement prévoit l’affectation par défaut des sommes à un système de « gestion pilotée » comportant au moins 10 % de titres éligibles au PEA-PME.

(12) Pour les entreprises éligibles à l’impôt pour au moins une partie de leur activité.

(13) Plus-values soumises aux prélèvements sociaux de 17,20 % (taux en vigueur au 1er janvier 2020).

(14) Étude réalisée en 2016 par le cabinet Consumer Science & Analytics.

(15) Étude réalisée en 2017 par la société Enov.

(16) Baromètre finansol 2017.

Natixis Interépargne - Société anonyme au capital social de 8 890 784 € - Immatriculée au RCS de Paris sous le numéro B 692 012 669 - Siège social : 30, avenue Pierre Mendès France, 75013 Paris - www.interepargne.natixis.com.

Natixis Investment Managers International – 43, avenue Pierre Mendès-France – CS 41432 – 75648 Paris cedex 13 France – Tél. : 01 78 40 80 00. Société anonyme au capital de 51 371 060,28 euros – 329 450 738 RCS Paris – APE 6630Z – TVA : FR 203 294 507 38 - Agréée en qualité de Société de Gestion de Portefeuille sous le numéro GP 90009 en date du 22 mai 1990 - Siège social : 43, avenue Pierre Mendès France – 75013 Paris – www.im.natixis.com.

L’attention des investisseurs est attirée sur les liens capitalistiques existant entre les entités composant le Groupe BPCE et Natixis Interépargne, il peut exister des risques de conflits d’intérêts potentiels.

© Crédits photos : Getty Images - Droits Réservés